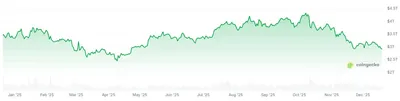

Биткоин резко потерял в цене в конце 2025 года: с начала октября он опустился на 23%, а с сентября — на 24% по сравнению с уровнем после сентябрьского заседания. Крупный ликвидационный каскад 10 октября серьёзно ударил по ликвидности рынка, вызвав за несколько часов падение цены BTC с $122,500 до $107,000.

Причины падения криптовалют в конце 2025 года

Ликвидационный каскад

Ключевым шоком стал ликвидационный каскад на $19 миллиардов 10 октября, который за короткий промежуток времени протолкнул цену биткоина вниз с $122,500 до $107,000. Этот всплеск продаж снизил глубину рынка и уменьшил количество реальных покупателей, что в результате усилило дальнейшие распродажи.

Неудачные ETF на альткоины

Запуск спотовых ETF на альткоины привёл к заметным притокам капитала, но это не защитило цены базовых токенов. Так, Solana ETF привлекли $900 миллионов с конца октября, а инструменты по XRP обеспечили свыше $1 миллиарда чистых притоков за месяц. При этом притоки не предотвратили падение цен самих токенов и не компенсировали общую динамику распродаж.

Проблемы с ликвидностью и DAT

Многие новые публичные компании с казначействами криптоактивов (DAT) сначала были источником покупок, но затем их роль изменилась. Падение mNAV у ряда таких компаний и сигнал о возможных продажах активов превратили потенциальных покупателей в тех, кто может стать вынужденным продавцом, что усугубило спад. Подробнее о рыночной динамике можно прочитать в нашем материале мнения экспертов.

Сезонность и исторические данные

Аналитики давно отмечали, что четвёртый квартал исторически приносил сильную доходность биткоину: средняя доходность за Q4 с 2013 года составляет 77%. В этом году историческая статистика не сыграла на руку инвесторам, и ожидаемая сезонная поддержка не реализовалась.

Роль DAT в падении рынка

DAT — публичные компании с криптоказначействами — изначально позиционировались как структурные покупатели, аналог Michael Saylor и Strategy (MSTR). Однако с началом падения крипторынка многие из них столкнулись с падением цены акций ниже чистой стоимости активов, что ограничило их возможности по привлечению капитала и привело к изменению поведения с покупок на выкуп акций и, в ряде случаев, потенциальные распродажи активов.

CoinShares публично заявила, что пузырь DAT в значительной мере уже лопнул, а некоторые руководители, включая CEO Strategy (MSTR) Phong Le, намекали на возможную продажу биткоинов, если mNAV опустится ниже 1.0. Такая динамика усиливает риск дополнительного предложения на рынке и снижает доверие участников.

Влияние ETF на криптовалюты

Спотовые ETF привели к значительным притокам капитала в отдельные альткоины, но притоки не трансформировались в устойчивый рост цен. Примеры притоков — $900 млн в Solana ETF с конца октября и более $1 млрд чистых inflows в продукты по XRP за месяц — на практике не остановили снижение цен базовых токенов.

Такая ситуация показывает, что средства, приходящие в ETF, могут не давать тот же эффект, что прямые покупки на споте, и иногда не компенсируют продающее давление в условиях сниженной ликвидности. Для разбора связанных движений рынка см. также наш обзор итоги и причины.

Перспективы на 2026 год

На момент публикации явных катализаторов, которые бы однозначно развернули рынок вверх, было немного. Снижение ставок регулятором в сентябре, октябре и декабре 2025 года не остановило снижения, и многие из ранее обозначенных драйверов роста — от ETF до DAT — пока не оправдали надежд инвесторов.

В такой обстановке возможные сценарии развития рынка зависят от восстановления ликвидности, поведения DAT и того, вернётся ли спрос от институциональных и розничных покупателей. Сами механизмы влияния видны в текущих притоках и изменении ролей крупных игроков.

Почему это важно

Если вы майните с 1 до 1000 устройств в России, падение биткоина и волатильность рынка напрямую влияют на ценность добываемых вами монет и планы по их продаже. Ликвидность и крупные распродажи могут привести к резким просадкам цены в короткие сроки, что повышает риск потерь при немедленной продаже добытого BTC.

Кроме того, присутствие DAT и ETF в рынке меняет профиль спроса: притоки в фонды не всегда означают устойчивый покупательский интерес на спотовом рынке, а возможные вынужденные продажи крупных держателей способны усиливать периоды снижения.

Что делать?

- Оцените запас ликвидности: держите резерв средств на оплату электроэнергии и на случай длительного периода низких цен.

- Планируйте продажи: разбивайте продажи добытых монет на части, чтобы снизить риск продать всё в момент локального спада.

- Следите за mNAV и новостями по DAT/ETF: сигналы о возможных массовых продажах помогут заранее скорректировать стратегию реализации добычи.

- Используйте внутренние ресурсы для анализа: для оперативного слежения за ценой и новостями смотрите обзор по текущему снижению и падению акций криптофирм снижение и падение.

FAQ

Почему биткоин упал так резко? Ответ кратко: сильный ликвидационный каскад 10 октября и последовавшее ухудшение ликвидности, комбинация с изменившейся ролью DAT и ограниченным эффектом притоков в альткоин‑ETF усилили давление.

Означает ли приток в ETF, что цены вырастут? Нет, притоки в ETF (например, $900 млн в Solana и >$1 млрд в XRP) не гарантировали рост цен базовых токенов в текущей ситуации; притоки не всегда совпадают с прямым спросом на споте.

Что из этого важно майнеру в России? Главное — учитывать риски ликвидности и резких просадок цены при планировании продаж добытых монет, держать финансовую подушку и следить за сигналами о возможных массовых распродажах со стороны крупных держателей.