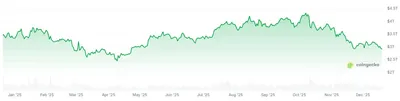

Криптовалютные хедж‑фонды в 2024 году показали самые слабые результаты с 2022 года, согласно анализу Bloomberg. Направленные торговые фонды (directional) зарегистрировали отрицательную доходность −2.5% с начала года, а стратегии, ориентированные на альткоины, потеряли около 23%. Одновременно рыночно‑нейтральные подходы принесли примерно +14.4% год‑к‑датe, что подчёркивает расхождение в эффективности стратегий.

Почему криптовалютные хедж‑фонды терпят неудачи в 2024 году?

Данные показывают заметное разделение по результатам: фонды, делающие ставку на движение рынка, оказались в минусе, тогда как части индустрии добились положительной доходности. В частности, дирекционные фонды зафиксировали −2.5% год‑к‑датe, а стратегии по альткоинам — примерно −23%. Это не единичный спад; в источнике отмечено, что такие результаты стали худшими с момента медвежьего рынка 2022 года.

Частично эти сдвиги видны и в более широком контексте рынка: некоторые события и ценовые коррекции влияют на ликвидность и волатильность активов, что усложняет предсказательные ставки. О влиянии недавних движений рынка можно почитать в материале о недавняя коррекция, где рассматриваются похожие последствия для доходности разных стратегий.

Какие инвестиционные стратегии работают в 2024 году?

Явным победителем в текущих условиях стали рыночно‑нейтральные стратегии: они показали около +14.4% с начала года. Такие подходы ориентируются на доходность от относительных движений между активами, а не на угадывание направления всего рынка, что даёт преимущества при высокой волатильности и переменных трендах.

Расхождение результатов подчёркивает, что простые направленные ставки на рост или падение криптовалют уже не гарантируют успеха, даже для профессиональных хедж‑фондов. Поэтому инвесторы и менеджеры стали переосмысливать выбор инструментов и методы хеджирования рисков.

Как хедж‑фонды адаптируются к вызовам рынка?

Управляющие фонды реагируют на слабые результаты перераспределением портфелей: многие сокращают экспозиции в волатильных альткоинах и усиливают внимание к более предсказуемым возможностям. В тексте источника прямо указано, что менеджеры уменьшают доли в альткоинах и концентрируются на менее рискованных направлениях.

Кроме того, фонды усиливают риск‑менеджмент и меняют подходы к торговле и хеджированию, чтобы снизить уязвимость к резким ценовым движениям. Для сравнения динамики разных частей рынка можно посмотреть материал о динамика биткоина, где обсуждаются отличия в поведении ведущих криптовалют.

Что это значит для будущего криптовалютных инвестиций?

Текущие результаты указывают на изменение конкурентной среды: стратегии и преимущества, которые работали ранее, теряют эффективность в новых условиях. Сдвиг в сторону более предсказуемых и риск‑контролируемых подходов говорит о том, что отрасль переходит к более осторожным методам управления капиталом.

Для инвесторов это означает, что выбор стратегии и управление рисками стали ключевыми факторами прибыли, а не только технологические или маркетинговые преимущества фондов. Профессиональные менеджеры уже адаптируют портфели, сокращая уязвимые позиции и усиливая контроль над волатильностью.

Почему это важно

Если вы майните криптовалюты в РФ, эти изменения не затрагивают напрямую работу вашего оборудования, но влияют на среду, в которой формируются цены и ликвидность. Падение результатов по альткоинам и сдвиг капиталов в более предсказуемые стратегии могут уменьшать интерес к рисковым токенам и менять спрос на них.

При этом рост эффективности рыночно‑нейтральных фондов показывает, что в условиях нестабильности выигрывают подходы с более строгим управлением рисками. Для майнера это означает, что внешние инвестиционные потоки могут становиться менее волатильными по отношению к ведущим активам.

Что делать?

- Отслеживайте волатильность и спрос на майнимые вами монеты, особенно если вы используете доход для покрытия расходов — падение интереса к альткоинам может влиять на цену.

- Поддерживайте резерв ликвидности для покрытия неожиданных технических или тарифных расходов; это снижает уязвимость при колебаниях дохода.

- Рассмотрите диверсификацию майнинга или дохода: если возможно, переключайтесь между активами с учётом их ликвидности и риска.

- Следите за изменениями в стратегии крупных игроков: сокращение экспозиции в альткоинах и усиление риск‑менеджмента могут предвосхищать дальнейшие изменения в рынке.

Часто задаваемые вопросы

Что такое криптовалютные хедж‑фонды? Крипто‑хедж‑фонды — это инвестиционные фонды, которые объединяют капитал квалифицированных инвесторов для торговли криптовалютами с использованием разных стратегий и инструментов с целью получения дохода независимо от направления рынка.

Почему дирекционные стратегии теряют доходность? Дирекционные стратегии зависят от правильного угадывания направления рынка; текущие условия и изменившаяся динамика сделали такие предсказания менее надёжными, что отражается на доходности.

Почему рыночно‑нейтральные фонды показывают рост? Рыночно‑нейтральные подходы извлекают прибыль из относительных движений между активами, а не из общего тренда, что позволяет им демонстрировать положительную доходность в условиях волатильности.

Как меняется экспозиция в альткоинах? По данным источника, многие фонды сокращают доли в волатильных альткоинах и концентрируются на более предсказуемых возможностях, при этом усиливают риск‑контроль для оставшихся позиций.