В 2025 году динамика золота и биткоина разошлась: золото продемонстрировало сильный рост, а биткоин завершил год с отрицательной доходностью. Золото выросло на 65%, тогда как биткоин в целом упал на 7%, хотя до августа оба актива показывали примерно одинаковый рост — около 30%. С самого августа траектории разошлись: золото ускорило рост, а биткоин заметно откатился.

Результаты 2025 года: золото против биткоина

За год золото показало один из лучших результатов в истории, прибавив 65%, что стало ключевым фактором в тезисе о «debasement trade». Биткоин, напротив, завершил год с минусом 7%, хотя до августа оба актива росли примерно на 30% одновременно. Такое разделение результатов подчёркивает, что в 2025-м металлы опередили криптовалюту по доходности.

Коррекция биткоина и реакция рынка

Биткоин находится в режиме восстановления после коррекции на 36% от октябрьского исторического максимума и торгуется в районе $80,000. Несмотря на заметное падение цены, притоки капитала в ETP на биткоин в 2025 году опередили притоки в ETP на золото, что указывает на различие между ценовым движением и поведением инвесторов. Для оценки соотношения спроса и цены можно также посмотреть изменение соотношения между этими активами в других материалах, например на странице о коэффициенте Биткоин к Золоту.

Институциональные инвестиции и ETF

Дебют спотовых ETF на биткоин в США состоялся в январе 2024 года, и в 2025 году институциональная вовлечённость продолжилась. По замечанию Bitwise — его управляющий директор Брэдли Дюк — притоки в биткоин-ETP опережали притоки в золотые ETP, даже когда цена биткоина шла вниз, что подчёркивает устойчивость институционального спроса.

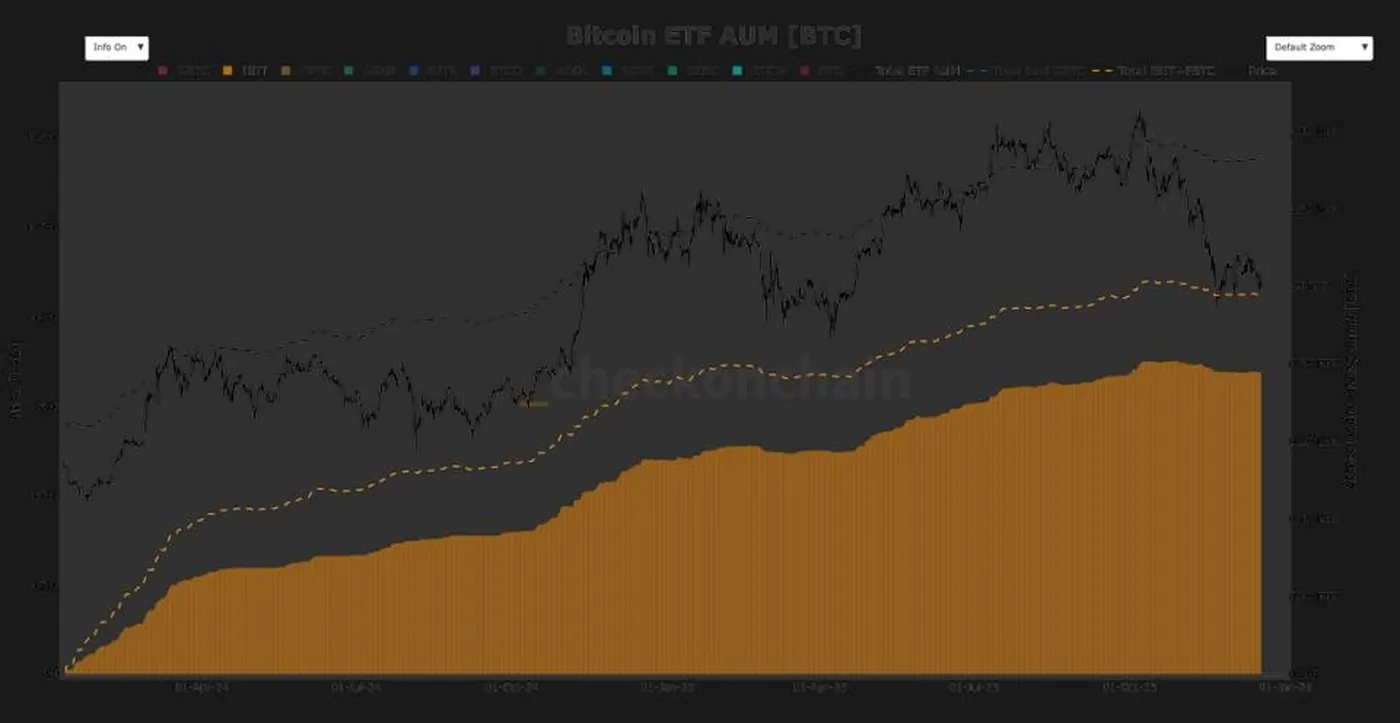

Даже при 36% ценовой просадке суммарные активы под управлением в биткоин-ETF сократились менее чем на 4%. Данные Checkonchain показывают, что американские ETF держали 1,37 миллиона BTC на пике в октябре и всё ещё держали около 1,32 миллиона BTC по состоянию на 19 декабря. В этих условиях BlackRock’s iShares Bitcoin Trust (IBIT) увеличил свою долю до примерно 60% рынка, управляя около 780,000 BTC.

Почему это важно

Для майнера в России, даже имеющего от одного до тысячи устройств, различие в динамике активов важно прежде всего через цену и волатильность: падение биткоина снижает выручку в фиате, а рост золота влияет на общий инвестиционный фон, а не на майнинг напрямую. При этом данные по ETF показывают, что большая часть продажи не исходила от держателей ETF, поэтому панические распродажи со стороны крупных институциональных кошельков в 2025 году не были ключевым драйвером падения.

Это значит, что оперативные риски для майнинга в 2025 году связаны в первую очередь с движением цены, а не с внезапными массовыми выходами институциональных инвесторов из фондам — AUM биткоин-ETF упали менее чем на 4% несмотря на 36% коррекцию. Такой профиль спроса снижает вероятность краткосрочных масштабных ликвидаций через ETF, но не отменяет рыночной волатильности.

Что делать?

- Пересмотрите оперативный бюджет и маржу: учитывайте, что текущая цена биткоина оказывает прямое влияние на выручку майнера; контролируйте расходы на электроэнергию и обслуживание.

- Диверсифицируйте доходы, если это возможно: часть выручки можно фиксировать в фиате или переводить в более стабильные активы, чтобы снизить влияние краткосрочных просадок.

- Следите за потоками в ETF и отчетами по AUM: данные о держателях и объёмах (например, 1,37 млн BTC в октябре и ~1,32 млн BTC на 19 декабря) помогают понять, насколько продажи происходили вне ETF.

- Поддерживайте оборудование и безопасность: регулярное обслуживание и защита от простоев сохраняют доходность при любой цене актива.

- Обучайтесь и читайте аналитику: сравнение активов и официальные обзоры помогут принимать решения о долгосрочных инвестициях и обновлении парка оборудования; подробнее о перспективах «биткоин или золото» можно прочитать в связанном материале биткоин или золото.